TRIBUNA de Richard Carlyle, director de Inversiones en Capital Group. Comentario patrocinado por Capital Group.

En los últimos diez años han pasado muchas cosas en la economía estadounidense. Desde la crisis financiera, la economía ha registrado un crecimiento lento pero continuo y las bolsas han subido. Todo el mundo se pregunta si la situación actual es sostenible. Nosotros pensamos que sí. A continuación explicamos por qué.

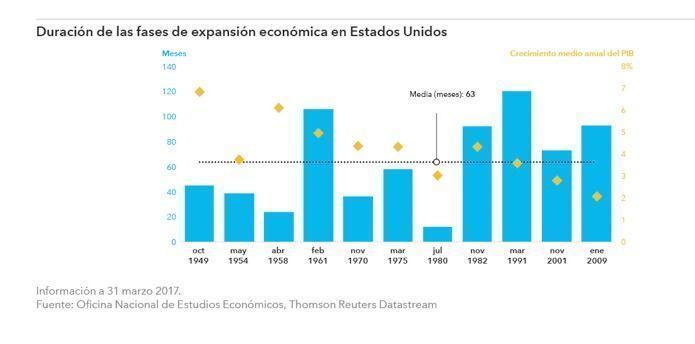

La fase actual de expansión económica es una de las más largas de la historia. ¿Estamos cerca del final?

La fase actual de expansión de la economía estadounidense dura ya ocho años. Es un periodo largo en términos históricos, por lo que muchos inversores se preguntan si estará llegando ya a su fin. Es cierto que estamos ante una de las fases de

Las fases de expansión no finalizan por el paso del tiempo, sino más bien por los excesos o los desequilibrios que se producen en una economía. No es el caso de Estados Unidos, cuya expansión económica es gradual pero constante.

Desde la última recesión, el producto interior bruto ha crecido una media del 2,1% anual, muy por debajo del 4,4% que creció de media durante las diez fases de expansión anteriores. El crecimiento se ha mostrado débil en ocasiones, lo que ha permitido que la duración de la expansión actual sea superior a la media y que pueda seguir teniendo margen para continuar.

¿Cuál es la situación actual de la economía?

La debilidad de la actividad industrial ha ido frenando la expansión de la economía estadounidense, a pesar de la fortaleza que ha mostrado el consumo.

La industria se ha visto afectada por el débil crecimiento de la economía mundial, pero en los últimos meses la actividad manufacturera ha comenzado a mejorar en todo el mundo. El aumento del gasto en infraestructuras del nuevo gobierno estadounidense podría impulsar aún más el crecimiento.

La fortaleza del mercado laboral ha impulsado el consumo. La tasa de desempleo ha ido mejorando de forma constante desde la crisis financiera y actualmente se sitúa por debajo del 5%, lo que suele considerarse pleno empleo. El crecimiento de los salarios se ha mantenido estancado durante la mayor parte del proceso de recuperación, pero se ha acelerado durante el pasado año. El aumento del crecimiento salarial contribuye a impulsar las expectativas de inflación, que se acerca al objetivo del 2% fijado por la Reserva Federal.

¿Cómo influye todo esto en mis inversiones?

El crecimiento de la economía ha sido lento, pero la rentabilidad de la renta variable estadounidense no ha dado muestra alguna de debilidad. El índice S&P 500 ha subido más del 280% desde la crisis financiera, superando con facilidad a los índices del resto de países.

El mercado ha recompensado a aquellos inversores que no salieron del mercado en los periodos de mayor incertidumbre. Algunas situaciones como la crisis de deuda europea, el desplome de los precios del petróleo, la ralentización de la economía china o el brexit amenazaron con frustrar el periodo alcista, pero las bolsas estadounidenses se mantuvieron firmes.

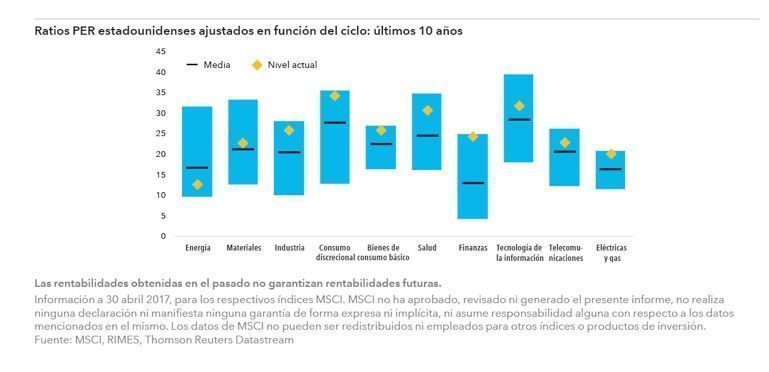

Han subido todas las áreas del mercado, pero tras las elecciones presidenciales estadounidenses los sectores cíclicos han superado a los defensivos. La previsión de recortes fiscales y de aumento del gasto en infraestructuras ha impulsado la confianza de los inversores. El sector financiero se ha visto favorecido por las perspectivas de subida de los tipos de interés y la reducción de la normativa.

El fuerte mercado alcista de los últimos ocho años ha elevado las valoraciones por encima de sus medias históricas. Sin embargo, aún es posible encontrar oportunidades a buen precio, si bien el entorno actual exige un análisis exhaustivo y una inversión selectiva.

Las empresas vuelven a ganar dinero. A principios de 2016, el crecimiento negativo de las ganancias hizo temer una recesión, pero los beneficios empresariales han mejorado en un entorno de recuperación de los precios de la energía y una mejora de las perspectivas de la economía mundial. Según FactSet, durante el primer trimestre de 2017 las ganancias crecieron un 13,5%, lo que supone su mayor subida desde 2011. Si el ritmo de crecimiento de los beneficios continúa aumentando, la renta variable podría seguir subiendo en un entorno de valoraciones ya elevadas.

¿Qué otros factores deben tener en cuenta este año los inversores estadounidenses?

La Reserva Federal va a acaparar este año la atención de los inversores. Tras subir los tipos de interés el pasado mes de diciembre, la entidad anunció tres nuevas subidas a lo largo de 2017, la primera de las cuales fue ya aprobada en su reunión de marzo. El aumento de la inflación y el crecimiento económico respaldarían nuevas subidas. No obstante, no creemos que los rendimientos vayan a aumentar rápidamente. El bajo rendimiento de la deuda soberana y la orientación expansiva de la política monetaria puesta en marcha por los bancos centrales de todo el mundo podrían frenar las subidas de tipos en Estados Unidos.

Los inversores deberán prestar también atención a los mercados de divisas. El dólar estadounidense lleva desde el año 2011 revalorizándose con fuerza, pero hay indicios que señalan hacia una estabilización e incluso caída de la divisa este año.

El debilitamiento del dólar podría afectar a los exportadores estadounidenses y favorecer el rendimiento de la inversión internacional de los inversores con base en Estados Unidos.

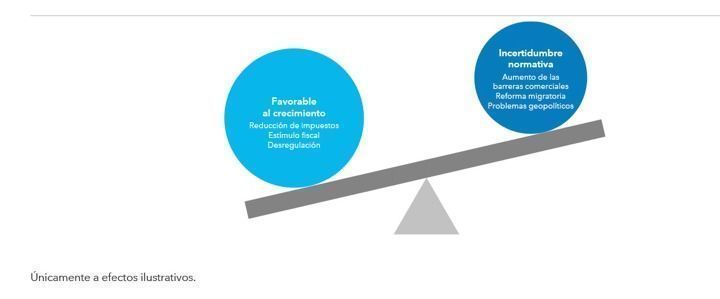

Por último, la capacidad del nuevo gobierno para llevar a cabo las promesas electorales resultará crucial. El aumento del gasto en infraestructuras, la reforma fiscal y la desregulación financiera podrían impulsar el crecimiento, pero dicho impulso podría verse neutralizado por la incertidumbre generada en torno a las barreras comerciales y a las nuevas restricciones en materia de inmigración.

Las rentabilidades obtenidas en el pasado no garantizan rentabilidades futuras. La presente información ha sido facilitada con fines exclusivamente informativos y no constituye una oferta, solicitud o recomendación en relación con la compra o venta de ninguno de los títulos o instrumentos mencionados en ella.

El presente documento es una publicación de Capital International Limited (una entidad autorizada y regulada por la Autoridad de Conducta Financiera de Reino Unido), una filial de Capital Group Companies, Inc. (Capital Group), también sujeta a la correspondiente regulación en España a cargo de la Comisión Nacional del Mercado de Valores (CNMV) a través de su filial en dicho país. Este documento va dirigido exclusivamente a inversores profesionales y no debe ser utilizado por inversores particulares. Si bien Capital Group ha hecho lo posible por obtener la información de fuentes consideradas fiables, la empresa no presta afirmación o garantía alguna en relación con su precisión, fiabilidad o integridad. El presente documento no pretende ser exhaustivo ni proporcionar asesoramiento de inversión, fiscal ni de ningún otro tipo. © 2017 Capital Group. Todos los derechos reservados.CR-307754 CIL ES

Comentarios

Publicar un comentario